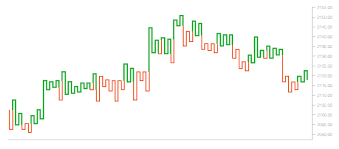

Каги (яп. かぎ足) — применяемый в техническом анализе вид графика котировок объекта торговли (товара,ценной бумаги, валюты), который отображает направленность изменения цены в форме череды вертикальных линий различной толщины, соединённых между собой короткими горизонтальными отрезками одинаковой длины. Каги-линия продлевается вслед за ценой в одном и том же направлении до тех пор, пока тренд не сменит своего направления. После перелома тенденции в движении цены делается отступ вправо и начинается построение в противоположном направлении новой Каги-линии, которая в месте разворота соединяется горизонтальной перемычкой с предыдущей линией.

Правило построения

В графиках Каги изменения на график вносятся каждый раз, когда цена выходит за рамки уже нарисованной линии (в направлении тренда) или проходит установленное расстояние в противоположном направлении. Перед построением графика оговариваются:

Ориентир по цене — на основании каких цен строится график. Обычно используют только цены закрытия выбранного таймфрейма (например, закрытия часа). Иногда опираются на максимумы и минимумы — в этом случае учитывается максимумом при движении вверх, а минимум — при движении вниз.

Величина порога, параметр разворота (англ. reversal amount) — расстояние, которое должна пройти цена в противоположном от предыдущего зафиксированного на графике значения, чтобы произошла смена направления Каги-линии (началась новая вертикальная линия). Обычно устанавливается в пунктах (чем выше цена акций, тем больше рекомендуется брать значение) или в процентах от текущей цены (например, 4 %).

Если очередная цена продолжает двигаться в направлении прежней вертикальной Каги-линии, то линия будет продлена. Например, прежнее максимальное значение растущей Каги-линии было 1,48 (точка остановки максимума линии). Новое значение 1,4820 требует увеличения линии до нового уровня (новый максимум). Если очередная цена движется в противоположном направлении — ничего не отображается, пока она не пройдёт пороговое расстояние.

Например, была нарисована линия до уровня 1,4820, после чего она спустилась до 1,4801. При пороге 20 ничего не будет происходить — максимум Каги-линии останется на 1,4820. Если же цена снизится ниже, то нужно отступить немного вправо, нарисовать от предыдущего максимума (1,4820) короткий горизонтальный отрезок (всегда одинаковой длины) и от этого уровня начать строить вниз (в противоположном направлении) новую Каги-линию до текущего уровня цены. Теперь для разворота вверх потребуется рост цены не менее величины порога.

Кроме того, Каги-линия может менять свою толщину (иногда отображают цветом). Если тонкая Каги-линия превышает предыдущий максимум (максимум линии, левее текущей) — линия становится толще. Если толстая Каги-линия опускается ниже предыдущего минимума, то линия становится тоньше.

Существует поэтичная трактовка графика в терминах Инь и ян:

- Ян — толстая линия

- Инь — тонкая линия

- Плечо — соединение линии роста с линией падения

- Талия — соединение линии падения с линией роста

Когда Инь превышает предыдущее плечо, происходит превращение в Ян. Если Янь оказывается ниже предшествующей талии, происходит обращение в Инь.

Любая из вертикальных линий может содержать в себе неопределённую продолжительность времени. Если цена колебалась в диапазоне, не росла и не опускалась на величину порога, то график всё это время останется без изменений.

Особенности анализа

График Каги был создан для наглядного определения основного тренда. Этот тип графика эффективен для определения ключевых уровней поддержки и сопротивления. В этом представлении не отражаются мелкие колебания цены, что позволяет сосредоточить внимание на действительно значимых движениях.

Есть 3 основных подхода к анализу на графике Каги:

покупай в начале толстой линии (Ян), продавай в начале тонкой линии (Инь)

отмечай линии поддержки и сопротивления

после серии из 8-10 последовательных плечей или талий жди разворота тренда

Последовательность толстых линий свидетельствует о тенденции к росту. Последовательность тонких линий — о тенденции к падению. Чередование толстых и тонких линий указывает равновесное состояние рынка.

Каги строят исходя из цен выбранного таймфрейма. Обычно используют цены закрытия, а максимумы и минимумы игнорируются. Поэтому при их создании из данных с разными периодами, результат может оказаться разным. Чем больше масштаб, на основе которого строится график Каги, тем больше вероятность, что результат будет существенно отклоняться от графика, созданного в реальном времени.

Наиболее подробным будет график на основе тиковых (фиксируется каждое изменения цены) или минутных данных. Очень близким к тиковому будет вариант, когда график строят на основании цен максимумов/минимумов, а не цен закрытия. Однако при этом ухудшается способность графика к усреднению тенденции, может появляться слишком много ложных сигналов.

На графике Каги не выделяются минимумы и максимумы отдельных интервалов. Нет привязки ко времени. По этому индикаторы, основанные на сравнении цен открытия, закрытия, минимумов и максимумов, фиксированные длительности времени могут давать противоречивые сигналы.

Поскольку на графике Каги нет объема, то индикаторы, учитывающие объем не будут работать.

История

Каги в японском языке — название инструмента для резки по дереву, который выглядит как латинская буква L.

Считается, что графики Каги были созданы около 1870 года, в период зарождения японского рынка акций.

В Европе и США графики Каги стали известны после публикации в 1994 году книги Стива Нисона «За гранью японских свечей» (англ. Beyond Candlesticks)

Пока нет комментариев