Всем привет!

FinEx запустил новый ETF — FXRD с регулярной выплатой дивидендов, который позволяет получать доходность в рублях выше вклада. Разбираемся, сколько можно заработать на FXRD, какие риски он несет и чем новый фонд может быть полезен инвестору.

Депозит многим кажется единственным надежным способом сбережения средств в рублях. Действительно, вклад в крупнейшем банке не несет рыночных рисков и поэтому хорошо подходит, чтобы копить рубли. Но у него есть существенный недостаток — низкая доходность. К примеру, годовой вклад с возможностью снятия и пополнения в рублях в Сбербанке в августе 2021 г. можно открыть под 2,35% (и это максимальная ставка).

Если хочется не копить, а «накопить», придется принять на себя рыночный риск (риск изменения котировок инструментов). В этом случае конкуренцию депозиту могут составить ОФЗ, облигации федерального займа с постоянным или переменным купоном (правда, они не сильно выгоднее депозита) или специальные выпуски ОФЗ с приставкой «ИН» (выпуски ОФЗ-ИН ежеквартально индексируются по уровню инфляции, но, к сожалению, как и любые отдельные облигации, не решают проблему «перекладывания» в новые выпуски каждый раз после даты погашения).

Более рисковый вариант — корпоративные рублевые облигации. Но стоит помнить, что с 2021 года все купонные выплаты по облигациям облагаются НДФЛ, что «съедает» часть и без того невысокой доходности. К тому же ставшие уже регулярными повышения ставок Банком России приводят к снижению стоимости классических рублевых облигаций — как государственных, так и корпоративных. Это создает головную боль для инвесторов.

С точки зрения удобства оптимальный вариант — фонды облигаций. На Московской бирже представлены три ETF облигаций с рублевым хеджированием — FXMM, FXRB и FXIP (строго говоря, FXMM — фонд денежного рынка, это отдельный от облигаций класс активов, еще более консервативный и близкий к депозиту). Эти ETF не выплачивают дивидендов, так как все полученные доходы реинвестируются в фонде. Это не подходит части инвесторов, которые хотели бы время от времени получать выплаты по своим инструментам, формируя поток регулярных доходов. Полученные денежные средства можно или направлять на приобретение других финансовых инструментов, или даже использовать для текущих трат.

С 17 августа 2021 года к линейке рублевых фондов присоединился новый инструмент с тикером FXRD — рублевый фонд высокодоходных корпоративных облигаций развитых рынков с рублевым хеджированием и выплатой дивидендов два раза в год.

Какие есть преимущества у FXRD

- FXRD — фонд-близнец уже известного FXFA, а значит, в его составе высокодоходные облигации верхнего сегмента не инвестиционного кредитного рейтинга — именно эти выпуски облигаций приносят наибольшую доходность при приемлемом уровне риска. Так, ожидаемая среднегодовая доходность нового фонда составляет 8,64% в рублях.

- Рублевый хедж обеспечивает дополнительную доходность за счет разницы процентных ставок в России и США. Ужесточение денежно-кредитной политики в России (рост ключевой ставки ЦБ РФ) при неизменной долларовой ставке повышает доходность захеджированных в рубли инструментов. Это важное отличие по сравнению с обычными рублевыми облигациями, для держателей которых действия ЦБ невыгодны.

- Дивидендные выплаты — возможность реализации стратегии по регулярному выводу части средств с брокерского счета. С помощью FXRD инвесторы могут самостоятельно решить: реинвестировать полученные выплаты или использовать их для других целей (даже на ИИС, если брокер позволяет выводить купоны и дивиденды со счета). Дивиденды по FXRD выплачиваются регулярно — два раза в год.

- Облигации не нужно «перекладывать» (искать замену и терять деньги на спреде брокера) при наступлении срока погашения — процесс замены выпусков происходит автоматически, согласно методологии отслеживаемого индекса. При этом для фонда условия совершения сделок (узкие спреды), скорее всего, окажутся благоприятнее, чем для частного инвестора.

- Купив даже одну акцию FXRD, инвестор получит уже диверсифицированный портфель: внутри более 100 выпусков облигаций, многие из которых недоступны на российских площадках.

Рассмотрим новый фонд подробнее и сравним его с традиционными инструментами.

Есть ли смысл хранить деньги в банке

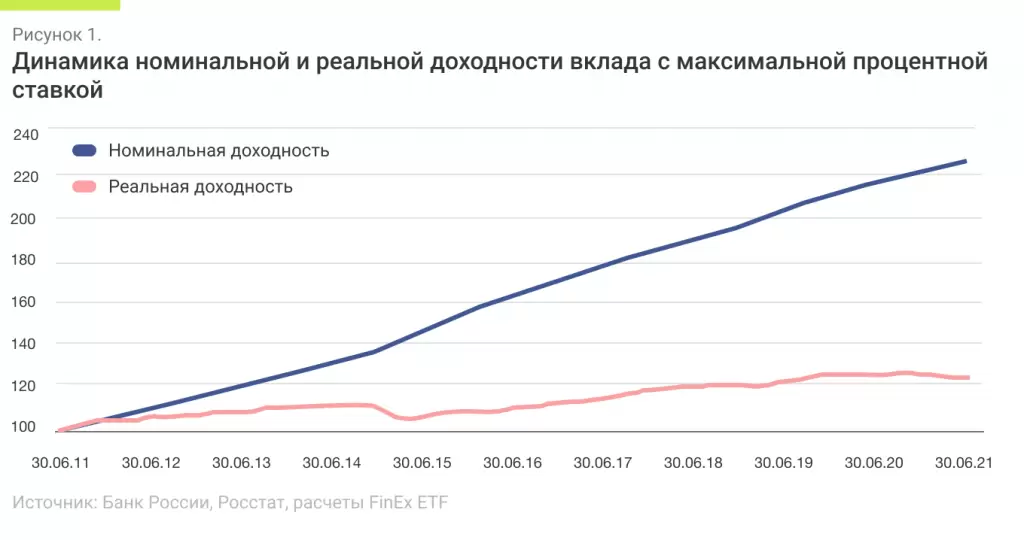

Несмотря на популярность такого способа сбережений, депозит или вклад в банке на длительном горизонте часто проигрывает инфляции. Главная проблема вклада в надежном банке — недостаточная доходность для компенсации роста общего уровня цен. Нередко это приводит к околонулевой или даже отрицательной реальной доходности (прим. Главная проблема вклада в ненадежном банке — возможность отзыва лицензии (риск контрагента). Обсуждение применимости явных гарантий Агентства по страхованию вкладов и неявных гарантий ЦБ находится за пределами темы этого материала. Впрочем, очевидно, что для инвесторов, капитал которых существенно превосходит максимальную гарантированную сумму, способ размещения средств в ненадежных банках не слишком подходит.) — на сумму первоначального депозита и процентов вы не сможете купить столько же товаров и услуг, как в момент размещения депозита. Даже если бы вклад постоянно приносил максимально возможный процент (на практике такие условия невыполнимы), его реальная доходность за последние 10 лет составила бы всего 2,1% в рублях.

Чтобы продемонстрировать номинальную и реальную историческую доходность самого «выгодного» вклада, я использовал данные Банка России по динамике максимальной процентной ставки (по вкладам в рублях). Чтобы полностью повторить такую динамику, вкладчику пришлось бы каждые 4 месяца в течение 10 лет «перекладывать» свой вклад под текущую максимальную ставку. Конечно, в жизни такой сценарий маловероятен, но гипотетически рассчитать динамику доходов самого «суетливого» вкладчика мы можем.

Реальная доходность рассчитана с использованием ежемесячных данных по индексу потребительских цен, публикуемых Федеральной службой государственной статистики (Росстат).

Результат: реальная среднегодовая доходность даже самого выгодного вклада в течение последних 10 лет составила всего лишь 2,1% в рублях. Еще раз отмечу, что на практике такие результаты недостижимы — вряд ли кто-то на самом деле будет постоянно перекладывать свой вклад в поисках лучших условий. А даже если такой педантичный человек существует, он столкнется с запретами на досрочный разрыв депозита — такие операции могут привести к полной потере накопленных процентов.

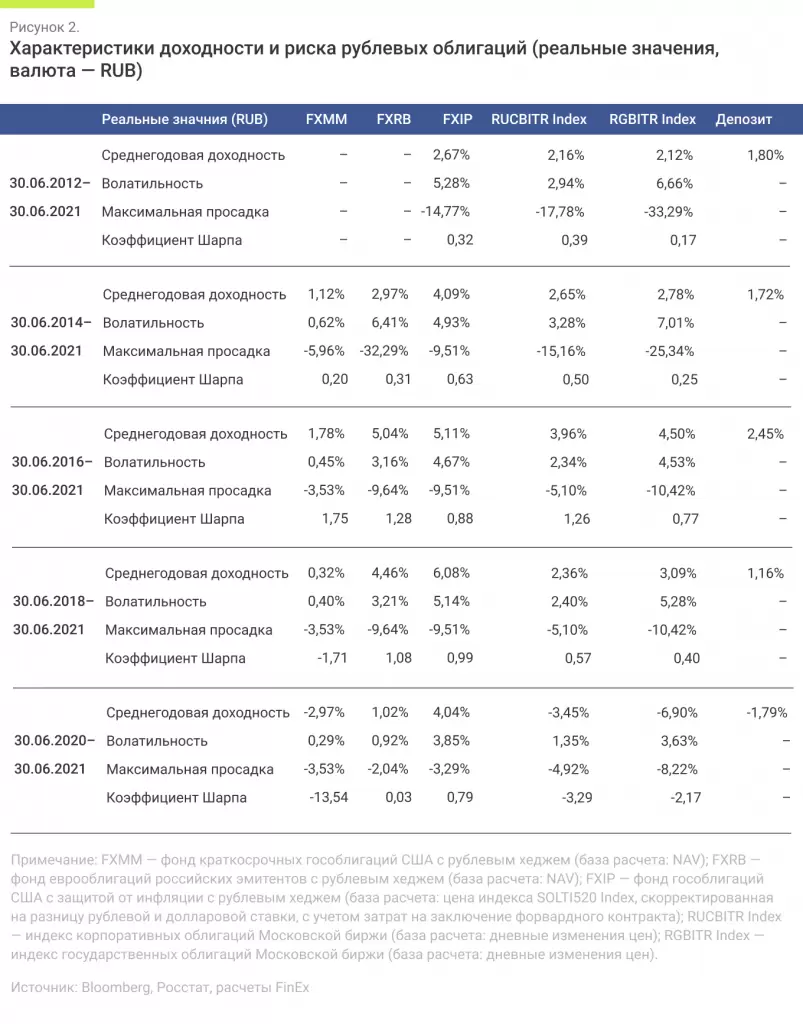

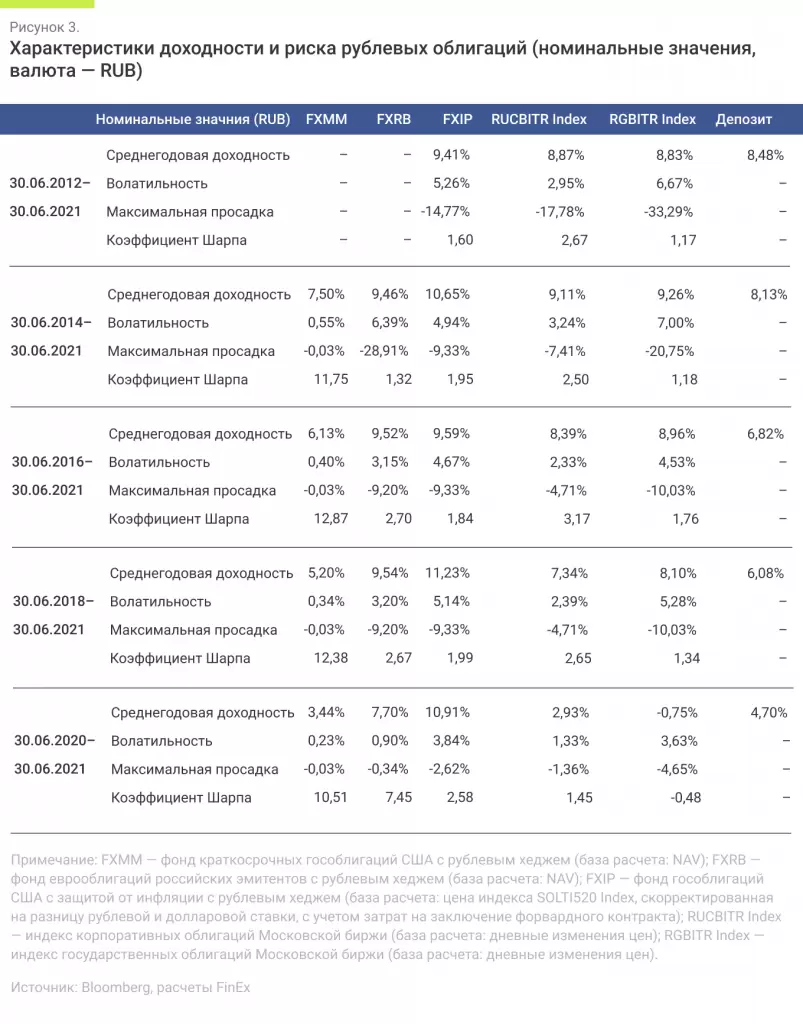

Попробуем сравнить банковский вклад с рублевыми облигационными FinEx ETF. Я рассчитал показатели доходности и риска в номинальных и реальных значениях. Все инструменты для сравнительного анализа — рублевые и не содержат валютного риска.

В зависимости от рассматриваемого периода лидеры по доходности и коэффициенту Шарпа менялись, но главное, инструменты фондового рынка оказались эффективнее банковского вклада. Именно поэтому если инвестор ищет источник надежной рублевой доходности в долгосрочном периоде, то ему стоит присмотреться к облигационным ETF.

Как формируется дивидендная доходность FXRD

Внутри фонда FXRD представлены облигации, которые обеспечивают купонную доходность в виде денежных поступлений в фонд. Часть из них депозитарий фонда (Citi) будет распределять среди инвесторов в виде дивидендов. В случае с захеджированным классом активов это происходит два раза в год — в первую неделю февраля и августа (дивидендная отсечка — последний рабочий день января и июля).

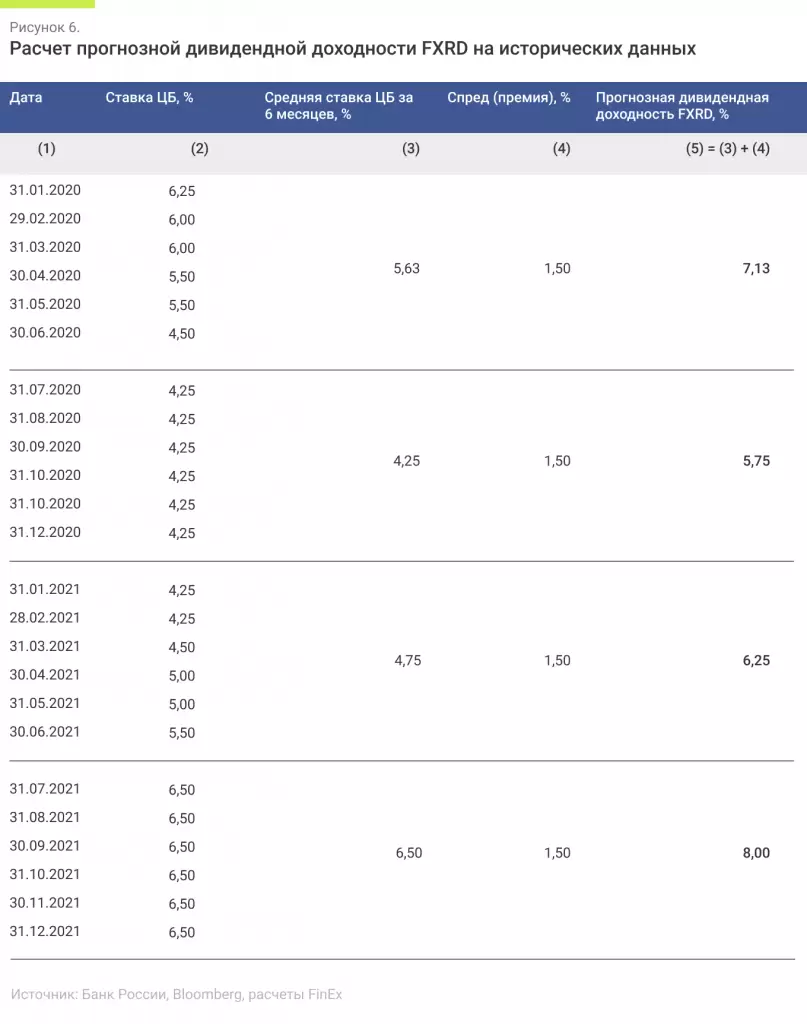

Полугодовой дивиденд будет рассчитан исходя из среднего уровня ключевой ставки ЦБ РФ за шесть месяцев до момента объявления дивидендов. Также к переменной части доходности добавится +150 базисных пунктов (1,5 процентного пункта) премии, отражающей спред между средней доходностью бумаг в составе портфеля облигаций и безрисковой долларовой ставкой (спред является постоянной величиной). Если Банк России сохранит ставку на текущем уровне до конца года, то размер первого дивиденда составит 8% в годовых терминах (если же поднимет до 7%, как ожидает рынок, то дивиденд подрастет до 8,25%)!

Например, если бы фонд FXRD был выпущен в начале 2020 года, то ставки по дивидендным выплатам рассчитывались бы следующим образом (рисунок 6):

Шаг 1. Считаем средний уровень ключевой ставки ЦБ за предыдущие шесть месяцев. Для этого переходим в соответствующий раздел на сайте Банка России, выбираем интересующий нас период и считаем среднюю ставку, используя шесть значений ставки на конец каждого месяца выборки.

Шаг 2. К рассчитанному значению средней ставки ЦБ прибавляем 1,5% премии. В столбце 5 (рисунок 6) получаем дивидендную доходность FXRD, выраженную в годовых терминах.

В первой части обзора мы уже обращались к данным Банка России по динамике максимальной процентной ставки (по вкладам в российских рублях). Очевидно, что даже максимальная ставка по вкладу не может превышать ключевую ставку (за очень редким исключением).

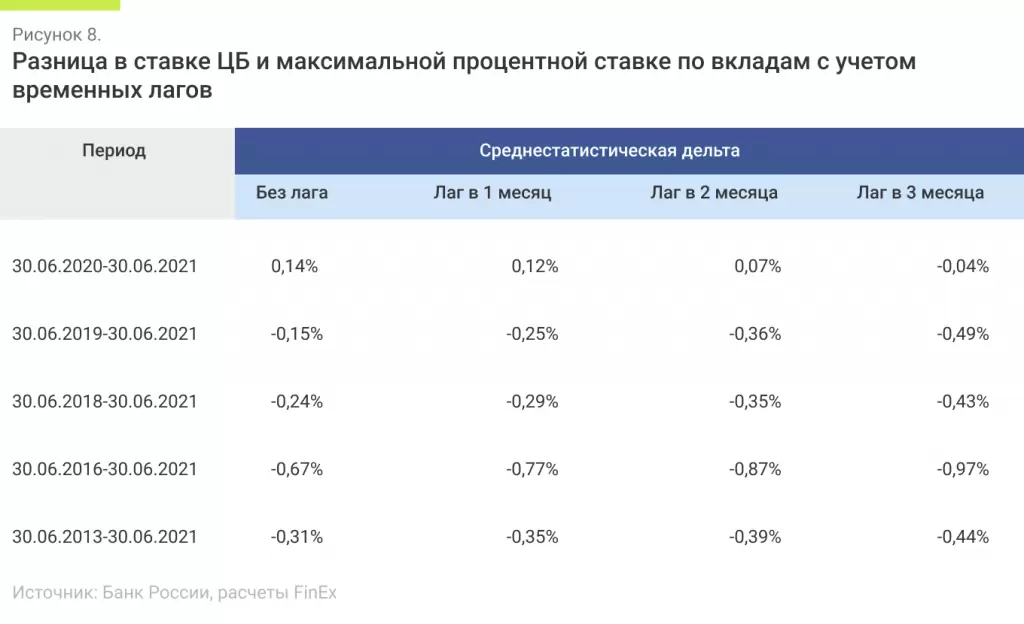

Предположим, банкам нужно какое-то время, чтобы адаптировать свои ставки под изменения ключевой ставки ЦБ. Разница между ставками уменьшается только в последний год, в остальных временных промежутках она увеличивается в пользу ключевой ставки. Если посмотреть на дельту за последние пять лет, то даже самый выгодный депозит недоплатит вкладчику от -0,67 до -0,97% по сравнению с ЦБ, в зависимости от рассматриваемого временного лага.

Учитывая, что дивидендная доходность FXRD привязана к ключевой ставке и имеет дополнительную премию в виде 1,5%, общая дивидендная доходность FXRD превысит доходность самого выгодного банковского вклада.

Возможной альтернативой FXRD могут быть выпуски ОФЗ-ПК с «плавающей» ставкой (используется привязка к ставке RUONIA). Для корректного сравнения ожидаемой доходности FXRD и ОФЗ-ПК рассчитаем средневзвешенную оценку доходности FXFA, скорректируем ее на разницу ставок и сравним полученный результат с наиболее близким по дате погашения и дюрации выпуском ОФЗ-ПК.

Долларовая ожидаемая доходность FXFA оказалась равной 3,14%. Скорректировав значение на разницу рублевых и долларовых ставок, мы получим ожидаемую доходность в размере 8,64%. Средний срок до погашения — 10,7 года, дюрация — 7,43 года. Схожую дюрацию в размере 7,42 года имеет выпуск ОФЗ-ПК с ISIN RU000A101KT1. Таким образом, эффективная доходность ОФЗ-ПК — лишь 5,05%. Это почти на 3,5% ниже, чем ожидаемая эффективная доходность FXRD (8,64%).

Что нужно знать про налогообложение дивидендных выплат в FinEx ETF. Если иностранный эмитент выплачивает дивиденды (все фонды FinEx иностранные, так как зарегистрированы в Ирландии и работают по европейскому законодательству), эти выплаты облагаются подоходным налогом в размере 13%. В этом случае брокер не обязан выполнять функции налогового агента, поэтому у клиента возникает необходимость самостоятельно подать декларацию и уплатить налог.

Именно по этой причине в фондах FinEx, кроме FXRD, предусмотрен режим реинвестирования, который позволяет избежать бумажной волокиты и увеличить доходность за счет переноса налоговых выплат или избежать их полностью за счет налоговых льгот. Таким образом, FXRD окажется удобен тем инвесторам, которые заинтересованы в получении текущих дивидендов и готовы самостоятельно отчитываться по полученным дивидендам перед налоговой инспекцией. Для тех, кто предпочитает реинвестирование дивидендов, может оказаться предпочтительнее использовать FXRD.

Пока нет комментариев