Опционные контракты схожи с другими производными инструментами своим ограниченным сроком действия, их экспирация проходит по прошествии месяца или квартала. Основными базовыми активами, на которые выписываются опционы, являются все ликвидные финансовые инструменты, сырье и товары.

Виды и типы опционных контрактов

Как и фьючерсы, опционы делятся на биржевые, внебиржевые и экзотические. На рынке Форекс в XXI веке приобрели популярность и известность внебиржевые контракты – бинарные опционы, представляющие собой разновидность готовых опционных стратегий, с одной стороны простых для понимания трейдера и практически беспроигрышных для брокера. Биржевые опционы стандартны на всех мировых биржах шагом цены – страйком, а вот стоимость является рыночной, динамично изменяемой ценой, присущей каждому страйку, зависящей от типа опциона и страйка.

Опционы делятся на те, что прогнозируют рост – CALL, и те, что приносят прибыль покупателю при падении цен актива, на который выписан опцион – PUT.

Деривативы доступны как для покупки, так и продажи. Стоимость опциона называется премией, зависящей от страйка цены, т.е. купить опцион в надежде на рост или падение можно не только по текущей цене (в отличие от всех любых других рыночных активов), а по любому уровню страйка, т.е. в стольких «шагах» от цены, в скольких пожелает клиент, если предоставит возможность приобретения такого контракта биржа.

Продавец получает премию, а покупатель ее платит, продавец рискует при неверном прогнозе получить убыток (за минусом премии), покупатель рискует только уплаченным размером премии и при правильном прогнозе забирает всю прибыль (за минусом премиальных). Поэтому опцион представляет собой «страховку» с известной ставкой риска, условия которой выбирает сам покупатель.

Опционные контракты, по которым биржа дает возможность совершать сделки (открывать и закрывать) в течение всего срока их действия, называются «американскими», открываемые опционы без права досрочной экспирации называются европейскими.

Открытый интерес опционов – определения и особенности

В силу своей специфики, сделки по опционам возможны на каждом шаге (страйке) цены, вне зависимости от ее текущего положения Открытый интерес присутствует на каждом из них, если на нем происходила сделка, в результате которой был куплен или продан опцион.

Величина Открытого интереса не зависит от направления открытого опциона, будь он куплен или продан, и остается неизменной до совершения офсетной сделки (обратного выкупа контракта, если он был продан, или прямой продажи купленного).

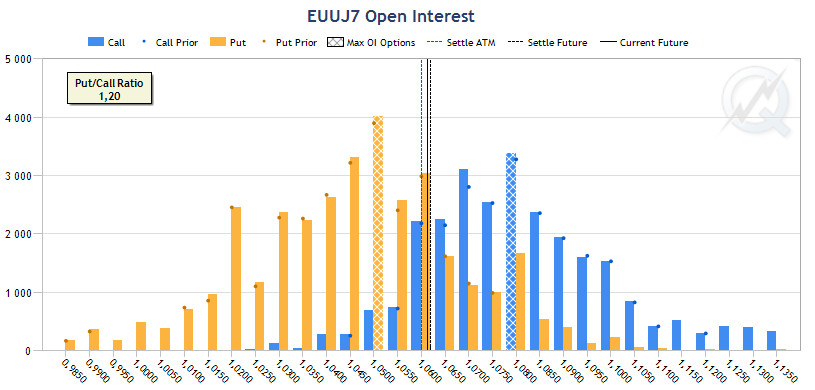

Открытый интерес ранжирован по страйкам и типам опционов, CALL и PUT высчитаны биржевой площадкой отдельно. Трейдерам доступны данные по открытым интересам как по совокупной позиции CALL и PUT, а также их дробное соотношение PUT/CALL Ratio.

Коэффициент PUT/CALL Ratio и понятие открытого интереса «в деньгах и «вне денег»

PUT/CALL Ratio – величина, непосредственно связанная с итоговым Открытым интересом, просуммированным по всем страйкам, характеризующего объемы «продавцов» PUT и покупателей CALL, значения которых соотносятся в виде дроби. Рассматривается накопительный результат, образованный дневными значениями объема Открытого интереса.

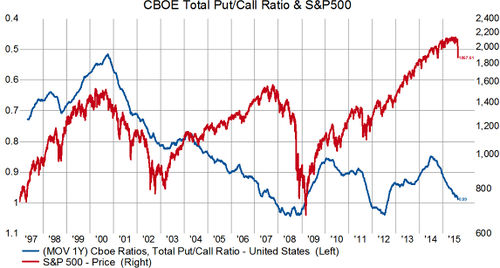

Коэффициент, полученный при делении, характеризует текущее настроение участников торгов, приобретающих «опционную страховку». Так, значение от 0.6 и ниже указывает на желание трейдеров покупать анализируемый инструмент, тогда как цифры выше 1.02 подскажут трейдеру о продаже анализируемого актива. Еще такой коэффициент называют «индексом страха», чем он выше, тем больше инвесторы боятся падения рынка, а значит приобретают больше страховок.

Последнее определение считается более правильным, показания коэффициента косвенны, видимо инвесторы правы не всегда, зачастую рынок показывает противоположные прогнозным показаниям движения.

Объем Открытый интерес, расположенный на различных страйках, делится в зависимости от расстояния текущей цены на

- объем Открытого интереса «в деньгах» (ITM);

- объем Открытого интереса «вне денег» (OTM);

Открытый интерес страйка опциона CALL считается в деньгах, если цена закрытия дневной свечи превысила значение цены страйка. Страйк опциона PUT считается вне денег, если текущие цены выше значений цены страйка.

Открытый интерес страйка опциона CALL со значением, превышающим текущую цену, считается вне денег, тогда как если цена страйка опциона PUT выше текущих значений, Открытый интерес будет «в деньгах».

Примеры использования анализа значений объема Открытого интереса в трейдинге

Самый распространенный анализ объема Открытого интереса по значениям страйка – представление его в виде уровней сопротивлений (Открытый интерес CALL) и поддержек (Открытый интерес PUT).

Такой подход оправдан статистикой, более 80% опционов истекают вне денег (без прибыли), что говорит о большей правоте продавцов обоих видов опционных контрактов, чем покупателей. Поэтому надежность уровня характеризуется объемами выписанных контрактов на страйке.

Относительные изменения Открытого интереса также берут в расчет. Изменение Открытого интереса на страйках в деньгах происходит обычно в меньшую сторону, так как во многих случаях позиции, находящиеся в прибыли, трейдеры предпочитают закрывать, но аномальный рост подскажет, что скоро будет противоположное движение.

Объем Открытого интереса вне денег отслеживается по страйкам с высоким его значением и тем, что практически в одном двух шагах от текущих уровней цены. Перемещение максимального Открытого интереса на страйк ближе к текущим значениям цены укажет на ее скорое обратное движение, тогда как максимальный объем открытого интереса, уходящий «глубже вне денег», может говорить о скором продолжении тренда».

Пока нет комментариев