Стратегия “Корреляция товаров” – стратегия на основе корреляции товаров, в качестве примера может быть рассмотрена торговля на основе валютной пары CAD/JPY, для которой в качестве опережающего индикатора выступает движение цен на нефть

Нефть является одним из мировых товаров первой необходимости. Среди прочих, она необходима для работы фабрик, заводов, машин, кораблей и автомобилей. Снижение цен на нефть является ужасом для производителей нефти, но мечтой для потребителей нефти. Обратное также верно, когда цены на нефть достигают рекордных максимумов. В июле 2008 года нефть достигла уровня цены более 147 USD за баррель. Это были радостные дни для нефтедобывающих предприятий и ужасные дни для потребителей нефти.

Канада – это страна, которая экспортирует большую часть своей нефти. Она входит в десятку мировых стран-производителей нефти, ее экономика серьезно страдает, когда цены на нефть снижаются. Многие трейдеры сегодня также использовать цену на нефть для прогнозирования движения канадского доллара. Когда цены на нефть высокие, канадский доллар имеет тенденцию к укреплению. При низких ценах на нефть канадский доллар имеет тенденцию ослабевать.

Япония, напротив, считается чистым импортером нефти. Рост цены на нефть приводит к значительному ослабеванию японской иены, и наоборот. Гораздо проще будет использовать знания цен на нефть непосредственно для торговли валютной парой CAD/JPY. Поскольку Канада является чистым экспортером нефти, а Япония является чистым импортером нефти, цена на нефть становится опережающим индикатором для движения валютной пары CAD/JPY.

Таймфрейм

Стратегия корреляции товаров работает на дневных графиках (D1), где каждая свеча на графике представляет ценовое движение в 1 день.

Индикаторы

Для установки стоп-лосс для этой стратегии мы используем индикатор средний истинный диапазон (ATR).

Средний истинный диапазон (ATR) является индикатором, разработанным Дж. Уэллесом Уайлдером для измерения волатильности рынка. Истинный диапазон определяется как наибольшее значение абсолютной разницы между:

1. Текущим максимумом и текущим минимумом

2. Текущим максимумом и предыдущей ценой закрытия

3. Текущим минимумом и предыдущей ценой закрытия

ATR является экспоненциальной скользящей средней истинного диапазона с периодом N.

Например, ATR с периодом 14 является экспоненциальной скользящей средней истинного диапазона с периодом 14. Большее значение ATR указывает на более высокую волатильность, и меньшее значение ATR указывает на более низкую волатильность. Мы будем использовать ATR в качестве ориентира для установки нашего стоп-лосса и тейк-профита.

Валютные пары

Эта стратегия используется только на валютной паре CAD/JPY, для которой в качестве опережающего индикатора выступает движение цен на нефть.

Концепция стратегии

График движения цены на нефть используется в качестве триггера для торговли на валютной паре CAD/JPY. Технические уровни поддержки и сопротивления на графике движения цены на нефть используются для определения длинных и коротких позиций по валютной паре CAD/JPY. Если свечи на нефтяном графике находятся вблизи уровня сопротивления, то на следующий день следует открывать длинную позицию по валютной паре CAD/JPY. Аналогичным образом, если свечи на нефтяном графике находятся вблизи уровня поддержки, то на следующий день следует открывать короткую позицию по валютной паре CAD/JPY.

Соотношение риска к прибыли устанавливается как 1:3. Если торговля будет идти в нужном направлении, то можно устанавливать и больший целевой ориентир.

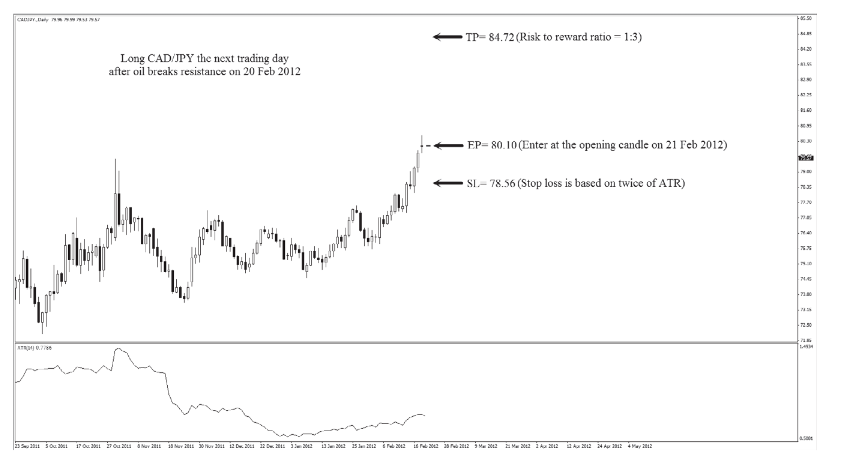

Настройки для открытия длинных позиций

Пошаговая инструкция для открытия длинной позиции с использованием стратегии корреляции товаров:

1. Определите уровень сопротивления на нефтяном графике на дневном таймфрейме.

2. Определите свечу, которая закрывается выше уровня сопротивления

3. Открывайте длинную позицию по валютной паре CAD/JPY на открытии свечи следующего дня.

4. Установите стоп-лосс на уровне двойного диапазона ATR предыдущей свечи, что в данном примере составляет 154 пункта (77 х 2).

5. Установите тейк-профит исходя из соотношения риска к прибыли 1:3. В данном примере уровень тейк-профит составляет 462 пункта (154 х 3)

Для открытия длинной позиции на примере:

Цена входа = 80,10

Стоп-лосс = 78,56

Тейк-профит = 84,72

Риск для этой сделки составляет 154 пункта, а прибыль 462 пунктов. Соотношение риска к прибыли = 1:3, что дает нам 9% прибыли при 3% риска.

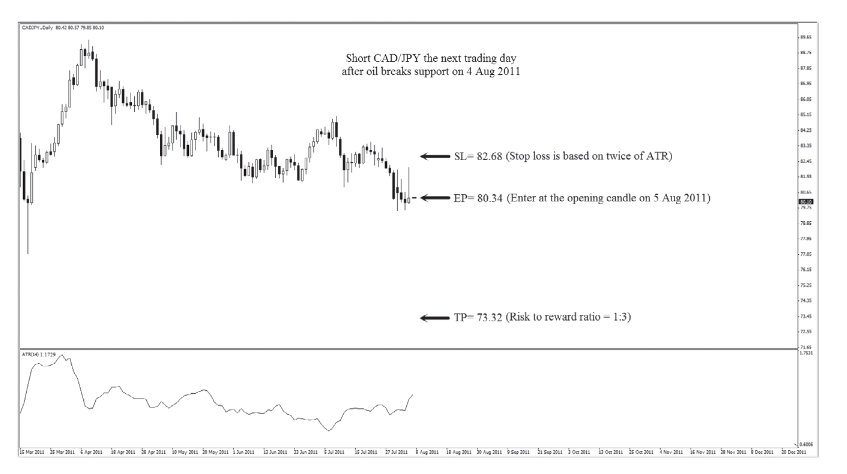

Настройки для открытия коротких позиций

Пошаговая инструкция для открытия короткой позиции с использованием стратегии корреляции товаров:

1. Определите уровень поддержки на нефтяном графике на дневном таймфрейме.

2. Определить свечу, которая закрывается ниже уровня поддержки

3. Открывайте короткую позицию по валютной паре CAD/JPY на открытии свечи следующего дня.

4. Установите стоп-лосс на уровне двойного диапазона ATR предыдущей свечи, что в данном примере составляет 234 пункта (117 х 2).

5. Установите тейк-профит исходя из соотношения риска к прибыли 1:3. В данном примере уровень тейк-профит составляет 702 пункта (234 х 3)

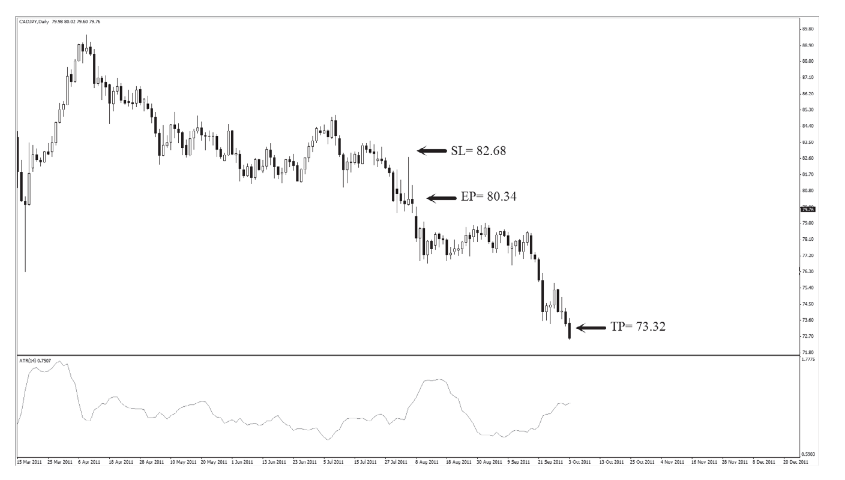

Для открытия короткой позиции на примере:

Цена входа = 80,34

Стоп-лосс = 82,68

Тейк-профит = 73,32

Риск для этой сделки составляет 154 пункта, а прибыль 462 пунктов. Соотношение риска к прибыли = 1:3, что дает нам 9% прибыли при 3% риска.

Пока нет комментариев